Ein umfassender Leitfaden zum Renzo-Protokoll (REZ) – Zeitplan für die Token-Veröffentlichung, Team, Investoren und wie man am Binance Launchpool teilnimmt

Als Analyst habe ich beobachtet, dass das Netzwerk von Ethereum im Laufe der Jahre den Hintergrund für zahlreiche Geschichten bildete, und dass es sich auf jeden Fall lohnt, den Einsatz von Liquid Stake genauer zu untersuchen.

Es ist normal, dass man über den Begriff „Liquid Restarting“ verwirrt ist, da der Begriff „Liquid Staking“ im Diskurs weit verbreitet ist.

Finger weg von langweiligen Regierungsdebatten! 😴 Hier gibt's nur heiße Krypto-News und Sarkasmus! 💥😎

👉Bereit für den Spaß? Klick auf "Beitreten"! 📲

Um die Bedeutung des in diesem Handbuch vorgestellten Renzo-Protokolls vollständig zu verstehen, wollen wir zunächst einige wesentliche Grundkonzepte behandeln.

Schnelle Navigation

-

Was ist der Unterschied zwischen Liquid Staking und Liquid Restating?

Liquid Staking Tokens (LST)

Liquid Restating Tokens (LRT)

Was ist EigenLayer?

Aktiv validierte Dienste (AVS) verstehen

Was ist das Renzo-Protokoll?

Strategien zum Wiedereinsetzen verstehen

EZETH verstehen

Restaking mit dem Renzo-Protokoll: Schritt-für-Schritt-Anleitung

ezPoints: alles, was Sie wissen müssen

Der REZ-Token im Detail

Dienstprogramm

Tokenomics

Token-Verteilung

Token-Release-Zeitplan

Der Luftabwurf von Renzo (REZ).

Das Team

Investoren

Teilnahme am Binance Launchpool für Renzo Protocol (REZ)

Das ist ein Wrap

Was ist der Unterschied zwischen Liquid Staking und Liquid Restating?

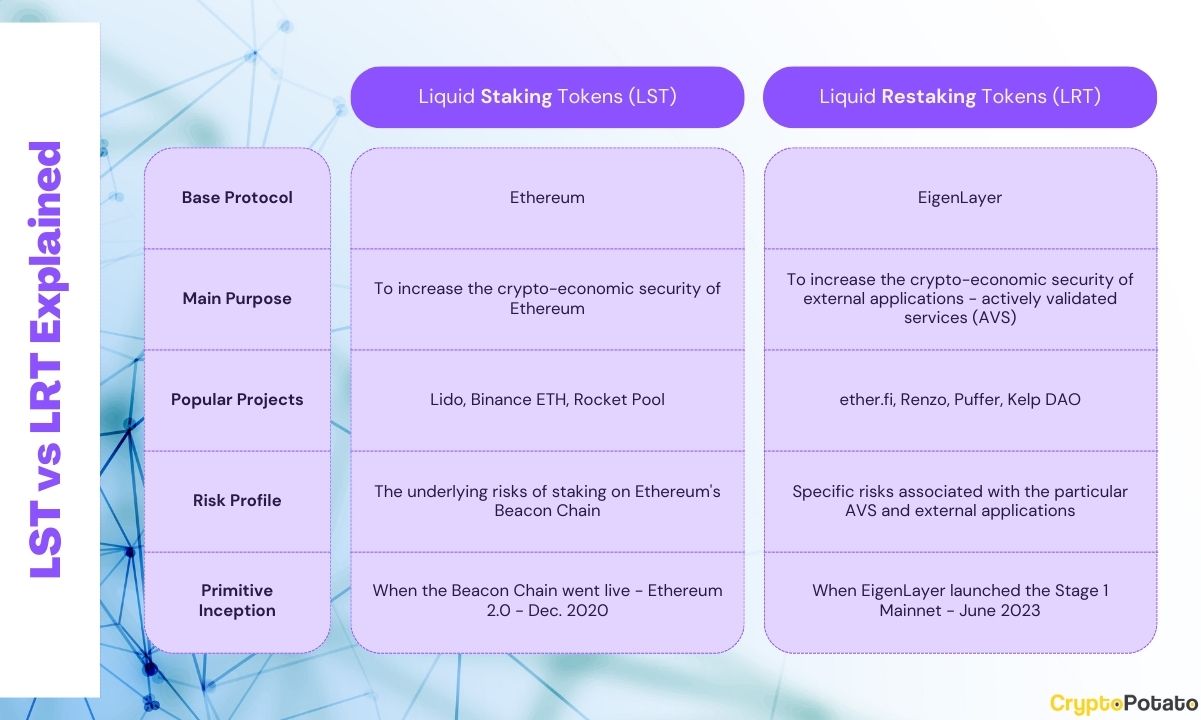

Als Forscher, der sich mit dezentraler Finanzierung (DeFi) beschäftigt, kann ich erklären, dass beide Methoden den Prozess der Sicherung Ihrer Ethereum (ETH)-Tokens beinhalten, indem Sie sie in einem bestimmten Protokoll hinterlegen, mit der Absicht, zu einer bestimmten Funktion beizutragen. Im Gegenzug erhalten Sie eine Entschädigung in Form von Zinsen oder anderen Prämien.

Liquid Staking Tokens (LST)

Als Beobachter würde ich Liquid Staking wie folgt beschreiben: Wenn Sie über bestimmte Protokolle am Prozess des Staking Ihres Ethereum (ETH) teilnehmen, stellen diese Plattformen eine Token-Darstellung Ihrer hinterlegten ETH aus, die als Liquid Staking-Token bezeichnet wird (LST). Das Hauptziel bleibt dasselbe – die Verbesserung der wirtschaftlichen Sicherheit von Ethereum, indem Ihre ETH zur Validierung und Sicherung des Netzwerks beiträgt. Der Begriff „liquid“ bezeichnet die Flexibilität, die dieser synthetische Vermögenswert mit sich bringt; Sie können es je nach Ihren Vorlieben in verschiedenen dezentralen Finanzinitiativen (DeFi) einsetzen.

Ich beobachte, dass Ethereum als Grundlage für verschiedene Liquiditätslösungsprotokolle dient, darunter unter anderem Rocket Pool, Lido, Binance ETH und Mantle ETH.

Liquid Restaking Tokens (LRT)

Mithilfe von Liquid Staking hinterlegen Sie Ihr Ethereum (ETH) in einem bestimmten Protokoll, um die wirtschaftliche Stabilität externer Systeme wie Oracle-Netzwerke oder Rollups zu stärken. Im Gegenzug erhalten Sie eine neue Art von Token, sogenannte Liquid Rewarded Tokens (LRT), die als repräsentative Form Ihres ursprünglichen ETH-Anteils dient. Der Unterschied liegt in der Absicht hinter dem Einsatz: die Sicherheit und Funktionalität externer Systeme zu verbessern, anstatt nur Belohnungen zu verdienen.

In diesem Zusammenhang dient EigenLayer als grundlegendes Protokoll. Bemerkenswerte Varianten von LRT (Layer-2-Skalierungslösungen) sind unter anderem Renzo, Eigenpie, Kelp DAO, Pufferfish und ether.fi.

Wichtiger Hinweis: LSTs und LRTs unterhalten eine Eins-zu-eins-Beziehung mit Ethereum (ETH), was bedeutet, dass Sie Ihre synthetischen Wertpapiere jederzeit gegen den gleichen Wert in ETH eintauschen können.

Hier ist eine Tabelle, um das oben Gesagte zu veranschaulichen:

Was ist EigenLayer?

Als jemand, der mit Liquid Rewarding Tokens (LRTs) vertraut ist, würde ich gerne etwas Licht auf die Rolle von EigenLayer in diesem Zusammenhang werfen. Dies ist ein wesentlicher Aspekt unseres Leitfadens, da Renzo Protocol sowohl als LRT als auch als Strategiemanager für EigenLayer fungiert. Machen Sie sich keine Sorgen; es wird bald klarer werden.

EigenLayer ist ein bahnbrechendes Ethereum-Protokoll, das Pionierarbeit beim Konzept des Restakings geleistet hat. Durch die Nutzung dieses Protokolls haben Benutzer die Möglichkeit, ihre ETH für die Verwendung in der Konsensschicht neu zuzuweisen. Dies ermöglicht es ihnen, den Smart Contracts von EigenLayer beizutreten und die Sicherheit verschiedener Anwendungen im Ethereum-Netzwerk durch den Prozess der Neuzuordnung zu erhöhen.

EigenLayer fungiert als Vermittler und ermöglicht es Benutzern, Durchsetzungsrechte für ihr eingesetztes Ethereum an die Plattform zu delegieren. Mit dieser Autorisierung kann EigenLayer das Ethereum dann für andere Anwendungen erneut einsetzen.

Ich bin im Kryptobereich auf verschiedene Arten von Anwendungen gestoßen, die als Rollups, Orakelketten oder solche, die auf ähnlichen kryptoökonomischen Grundlagen basieren, kategorisiert werden können. Diese Anwendungen werden aus meiner Sicht als Actively Validated Services (AVS) bezeichnet und spielen eine entscheidende Rolle beim Verständnis des Renzo-Protokolls.

Aktiv validierte Dienste (AVS) verstehen

Ich stelle fest, dass sich ein automatisiertes Verifizierungssystem (AVS) auf jedes komplexe System bezieht, bei dem die Validierung zur Verifizierung über mehrere Komponenten oder Knoten hinweg durchgeführt wird. Dies könnte verschiedene Strukturen wie Sidechains, Bridges, Keeper-Netzwerke, Datenverfügbarkeitsschichten, Oracle-Netzwerke und mehr umfassen.

Wenn Sie sich von außen dazu entschließen, Ihr Ethereum (ETH) auf Automated Market Making (AMM)-Plattformen erneut einzusetzen, um zusätzliche Wertströme (Additional Value Streams, AVS) zu erzielen, weist jedes einzelne AVS unterschiedliche Risikoprofile auf. Folglich variieren die potenziellen Belohnungen. Daher ist es von entscheidender Bedeutung, zu entscheiden, welchem AVS Sie Ihre Token zuweisen möchten, und eine effektive Strategie zu entwickeln.

Hier kommt das Renzo-Protokoll ins Spiel.

Was ist das Renzo-Protokoll?

Ich betrachte Renzo als eine benutzerfreundliche Schnittstelle, eingebettet in das Ökosystem von EigenLayer. Durch den Einsatz einer Mischung aus Betreiberknoten und Smart Contracts gewährleistet es seinen Benutzern optimale Risiko-Ertrags-Chancen, wenn es um Re-Stake-Strategien geht.

Wir wissen, dass dies ziemlich verwirrend sein kann, also versuchen wir, es noch weiter aufzuschlüsseln.

Wiedereinsetzungsstrategien verstehen

Mit einem klaren Verständnis von EigenLayer und seiner Rolle sowie der von LRTs können wir Renzos Aufgaben einfacher verständlich machen. Renzo arbeitet an der Entwicklung dieser Konzepte im Kontext von Algorithmen oder Modellen für maschinelles Lernen, insbesondere um deren Leistung bei der Verarbeitung großer Datenmengen zu verbessern. Durch den Einsatz von EigenLayer konzentriert er sich auf die Implementierung von Techniken wie LRTs (Low-Rank Approximations), um die Rechenkomplexität und den Speicherbedarf zu reduzieren, ohne die Genauigkeit wesentlich zu beeinträchtigen.

Einfacher ausgedrückt bezieht sich ein AVS in EigenLayer auf jeden dezentralen Dienst, der darauf abzielt, die Sicherheit von Ethereum zu nutzen. Mit einer Restake-Strategie können Benutzer eine oder mehrere dieser AVS-Optionen sichern und so verschiedene Kombinationen erstellen. Je mehr AVS verfügbar sind, desto mehr potenzielle Strategien können eingesetzt werden.

Als Analyst finde ich es schwierig, die Option auszuwählen, die das optimale Risiko-Ertrags-Verhältnis bietet. Durch den Einsatz eines Tools wie Renzo kann ich diesen Entscheidungsprozess jedoch vereinfachen und darauf vertrauen, dass die gewählte Alternative das günstigste Risiko-Ertrags-Verhältnis bietet.

ezETH verstehen

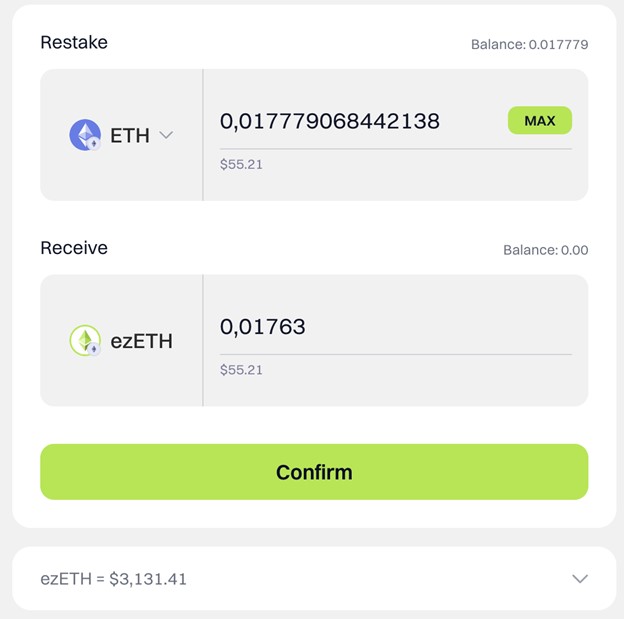

Als Token-Analyst würde ich ezETH wie folgt beschreiben: ezETH fungiert als Liquid Restating Token innerhalb des Renzo-Protokolls. Durch den Besitz dieses Tokens geben Benutzer ihre abgesteckten Positionen im System an.

Benutzer können ihr natives Ethereum (ETH) oder gleichwertige Liquid Staking Tokens (LSTs) wie wBETH und stETH hinterlegen, um im Gegenzug ezETH zu erhalten.

Ein wichtiger zu berücksichtigender Aspekt ist, dass ezETH als Token mit damit verbundenen Anreizen fungiert. Folglich kann sein Wert aufgrund der höheren Belohnungen, die er generiert, wenn er in automatisierten Market-Making-Systemen (AVS) eingesetzt wird, schneller wachsen als der der ursprünglichen Token.

Renzo ist mit Pendle Finance in Kontakt getreten und hat die Schaffung eines neuen Tokens, des EIP5115 SY-Tokens, durch einen Einzelvertrag ermöglicht. Dieser Token ist äquivalent zu ezETH, bietet jedoch die Flexibilität, ihn in Haupttoken und Ertragstoken zu tokenisieren, wenn er solche Optionen bevorzugt.

Restaking mit dem Renzo-Protokoll: Schritt-für-Schritt-Anleitung

Mit einem soliden Verständnis der Grundlagen des Renzo-Protokolls ist es an der Zeit, praktische Anwendungen zu erkunden.

Schritt 1: Sie benötigen einige ETH (oder LSTs wie stETH) in Ihrem MetaMask-Wallet.

Schritt 2: Besuchen Sie das Renzo Protocol-Restating-Dashboard und verbinden Sie Ihr Wallet.

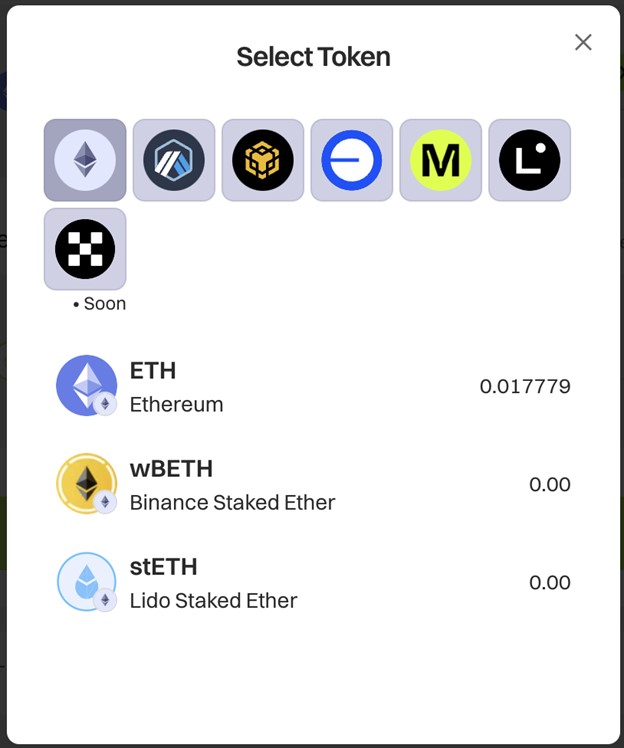

Schritt 3: In dieser Phase haben Sie die Flexibilität, zwischen verschiedenen Ökosystemen zu wählen und sich für native ETH oder andere kompatible Layer-2-Lösungen wie wBETH (Binance Staked Ether) und stETH (Lido Staked Ether) zu entscheiden, die unterstützte Ethereum-Alternativen sind .

Schritt 4: In unserem Fall werden wir die native ETH neu besetzen.

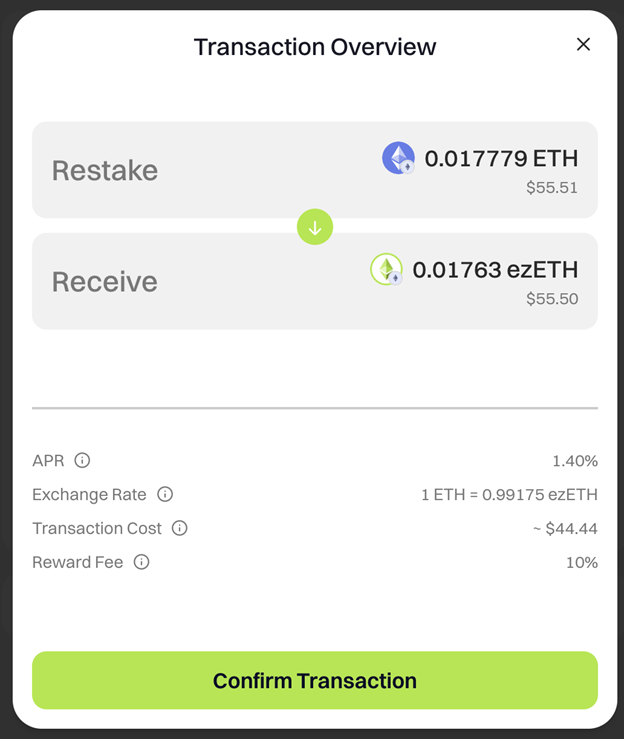

Schritt 5: Geben Sie den Betrag ein, den Sie einsetzen möchten, und klicken Sie auf „Bestätigen“.

Schritt 6: Bestätigen Sie die Transaktion über die Schnittstelle.

Schritt 7: Bestätigen Sie die Transaktion von Ihrem Wallet aus.

Schritt 8: Gehen Sie zur Registerkarte „Portfolio“, wo Sie Ihre gesammelten Punkte und Prämien einsehen können.

Und du bist fertig!

Bitte beachten Sie, dass Auszahlungen derzeit deaktiviert sind. Benutzer können ihre eingezahlte ETH nach einer sogenannten Abklingzeit abheben, die vom Team festgelegt wird. Allerdings wird ezETH auf Sekundärmärkten gehandelt, sodass Sie es jederzeit an DEXs tauschen können.

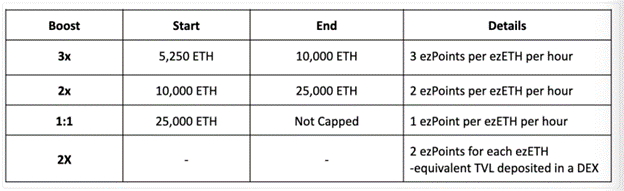

ezPoints: Alles, was Sie wissen müssen

Als Forscher, der das ezPoints-System untersucht, kann ich erklären, dass diese Plattform Belohnungen in Form von Renzo-Punkten an Personen vergibt, die sich engagieren und wesentlich zum Erfolg des Protokolls beitragen. Jeder Teilnehmer erhält Punkte, die Höhe der Punkte hängt jedoch sowohl von der Dauer als auch von den Besonderheiten seines Engagements ab.

Als Beobachter würde ich es so beschreiben: Wenn Sie ezETH besitzen, verdienen Sie ezPoints. Konkret wird für jede ezETH, die Sie besitzen, stündlich ein Renzo ezPoint gewährt. Auch Ihre frühzeitige Einbindung in das System zahlt sich aus: Je mehr ezETH Sie besitzen, desto mehr Punkte erhalten Sie dank verschiedener Boosts.

Als Analyst würde ich erklären, dass ezPoints die Menge an REZ-Tokens darstellen, die jedem Benutzer nach dem Token-Generierungsereignis zugeteilt werden.

Der REZ-Token im Detail

„Renzos Engagement für die Dezentralisierung hängt vom REZ-Token ab, der als Kryptowährung dient und den Entscheidungsprozess innerhalb des Protokolls steuert.“

Dienstprogramm

Als Forscher, der das REZ-Protokoll untersucht, kann ich Ihnen sagen, dass REZ als natives Governance-Token innerhalb des Systems fungiert. Durch den Besitz von REZ-Token erhalten Community-Mitglieder die Macht, an Entscheidungsprozessen im Zusammenhang mit dem Protokoll teilzunehmen. Dazu gehört die Abstimmung über verschiedene Vorschläge zu Themen wie Governance und anderen Aspekten der Plattform.

- Betreiber-Whitelisting

- Whitelist für aktiv validierte Dienste

- Rahmenwerke für das allgemeine Risikomanagement

- Zuschüsse der Gemeinschaft und der Staatskasse

- Konzentrationsbeträge, Sicherheiten, Einlagen usw.

Tokenomics

Der Gesamtvorrat an REZ-Tokens ist auf 10.000.000.000 begrenzt.

Der anfängliche Umlaufbestand (Notierung am 30. April) wird 1.150.000.000 betragen.

Den Vertrag finden Sie hier.

Token-Verteilung

Fundraising: 31,56 %

- Diese Token sind für die frühen Investoren des Projekts bestimmt.

Community: 32 %

- 7 % entfallen auf Airdrop-Belohnungen der ersten Staffel, basierend auf den gesammelten ezPoints.

- Verschiedene Community-Kampagnen

- 5 % werden für die zweite Incentive-Saison bereitgestellt

Hauptbeitragende: 20 %

- Verteilung an das Team und die Berater von Renzo Labs

Grundlage: 12,44 %

Binance Launchpool: 2,5 %

Liquidität: 1,5 %

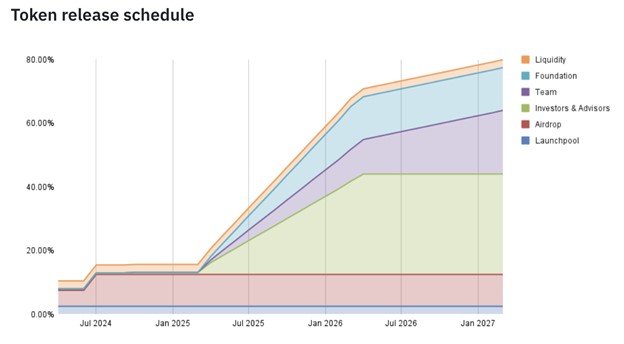

Zeitplan für die Token-Veröffentlichung

Der Zeitplan für die Token-Veröffentlichung sieht folgendermaßen aus:

Der Renzo (REZ) Airdrop

Community-Mitglieder warteten sehnsüchtig auf den REZ-Airdrop, nachdem sie seit der Ankündigung durch Farmen in Vorbereitung ezPoints gesammelt hatten.

Sieben Prozent des Gesamtangebots sind für Airdrop-Belohnungen der ersten Staffel vorgesehen, die sich nach den gesammelten ezPoints jedes Benutzers richten.

Hier sind die Airdrop-Zulassungskriterien:

- Sie benötigen mindestens 360 ezPoints pro Wallet.

- Die meisten berechtigten Wallets, die über 99 % der Gesamtzahl ausmachen, werden bei TGE vollständig freigeschaltet.

- Dies gilt nicht für größere Geldbörsen. Bei Inhabern von mehr als 500.000 ezPoints werden 50 % bei TGE freigeschaltet und der Rest wird linear über 3 Monate übertragen.

Als Datenanalyst würde ich es so beschreiben: Ab dem 26. April 2024 verwende ich dieses Datum als Referenzpunkt. Möchte jemand jedoch einen Anspruch geltend machen, sollte er dies spätestens bis zum 30. April 2024 tun. Das Fenster zur Geltendmachung von Ansprüchen öffnet sich eine Stunde vor der Vermögensauflistung auf Binance, die für 12:00 Uhr (UTC) geplant ist.

Für Staffel 2 steht noch kein konkretes Erscheinungsdatum fest, es wird jedoch zugesichert, dass sie 5 % des Gesamtangebots umfassen wird.

Das Team

Lucas Kozinski ist ein Schlüsselmitglied des Teams, das das Renzo-Protokoll gegründet hat. Mit einer umfangreichen Erfahrung im Kryptowährungssektor hatte er zuvor Positionen bei Moonwell, einer Kredit- und Kreditanwendung, TokenSoft und der Tezos Foundation inne.

Als Forscher, der die Hintergründe von Schlüsselfiguren der Technologiebranche untersucht, bin ich auf James Coole gestoßen. Er kann auf einen beeindruckenden Lebenslauf zurückblicken, da er Renzo mitgegründet hat und zuvor fünf Jahre lang als CTO bei TokenSoft tätig war.

Kratik Lodha wird als einer der ersten Hauptmitwirkenden identifiziert. Er bringt einen reichen Erfahrungsschatz mit, da er verschiedene analytische Funktionen bei verschiedenen Investmentfirmen innehatte, darunter unter anderem Woodstock Funds, WorldQuant und Equity Research.

Investoren

Anfang Januar 2024 gab Renzo bekannt, dass Maven11 eine Startkapitalinvestitionsrunde in Höhe von 3,2 Millionen US-Dollar für sein Unternehmen angeführt hat. Darüber hinaus beteiligten sich IOSG Ventures, Figment Capital, SevenX Ventures und andere Investoren an dieser Finanzierungsrunde.

Basierend auf den auf der offiziellen Website bereitgestellten Informationen gehören Binance Labs, OKX Ventures, Mantle, Edessa Capital, BODHI Ventures, Robot Ventures und Re7Capital neben einigen anderen nicht genannten Unternehmen zu den Investoren.

Teilnahme am Binance Launchpool für Renzo Protocol (REZ)

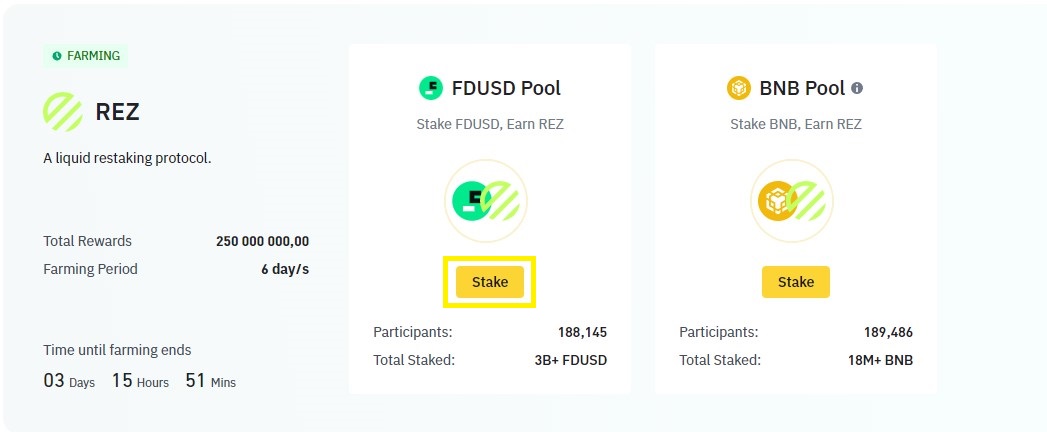

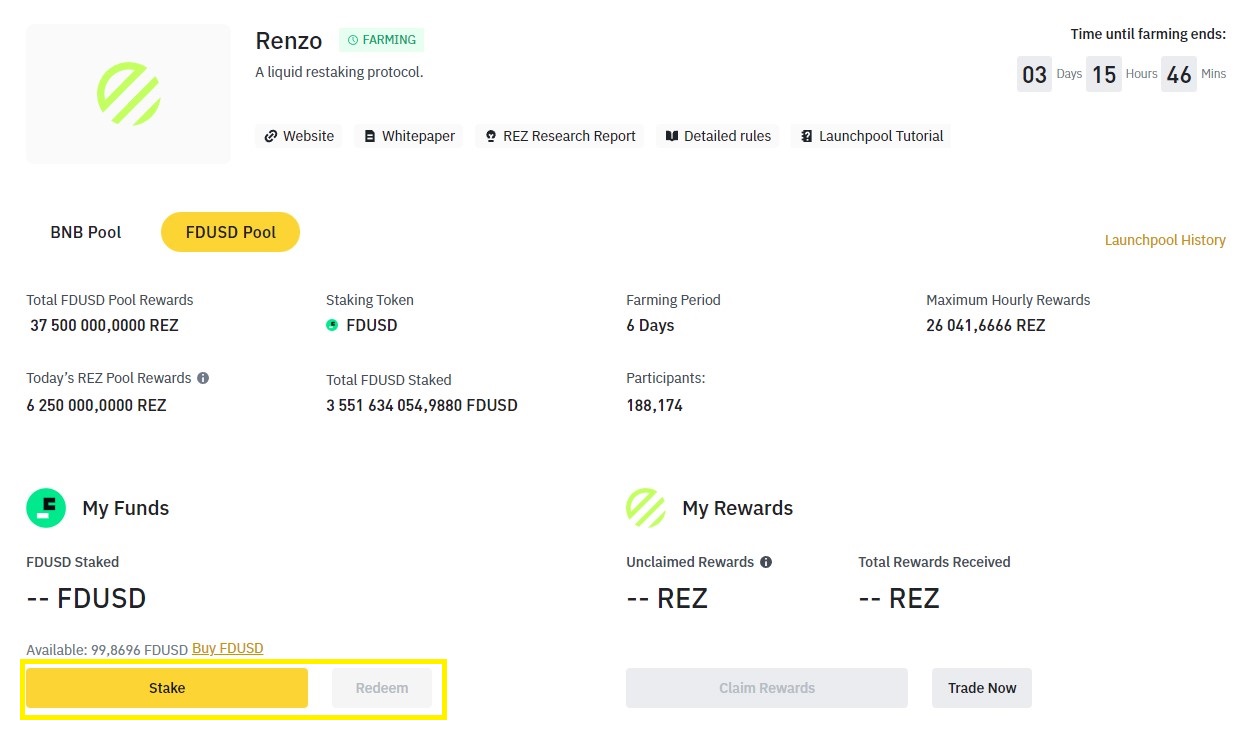

Die Binance Launchpool-Kampagne läuft bis zum 30. April. Der Handel beginnt um 12:00 Uhr (UTC).

Als Analyst würde ich empfehlen, dass Sie für die Teilnahme zunächst ein Binance-Konto benötigen. Wenn Sie derzeit noch kein Konto besitzen, klicken Sie einfach auf diesen Link, um ein Konto zu erstellen. Fahren Sie nach der Kontoerstellung bitte mit dem KYC-Verifizierungsprozess (Know Your Customer) fort. Der gesamte Vorgang geht zügig vonstatten und sollte nicht länger als ein paar Minuten dauern.

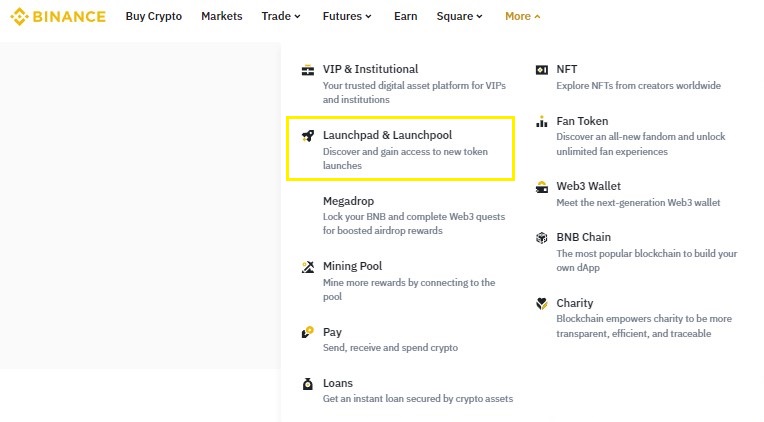

Schritt 1: Suchen des Launchpool-Abschnitts

Nachdem Sie Ihr Konto eingerichtet haben, begeben Sie sich zum Bereich Launchpad & Launchpool, indem Sie ihn in der oberen Menüleiste auswählen (für Desktop-Benutzer).

Schritt 2: Auswahl eines Pools

Bei Ihrer Ankunft wird der aktuellste Renzo-Launchpool angezeigt, sodass Sie den Pool auswählen können, an dem Sie teilnehmen möchten. Für REZ gibt es zwei solcher Pools.

-

FDUSD-Pool

BNB-Pool

Als Finanzanalyst empfehle ich, dass wir uns in diesem Tutorial auf den FDUSD-Pool konzentrieren. Wenn Sie FDUSD in diesen Pool investieren, erhalten Sie Belohnungen in Form von REZ-Tokens.

Klicken Sie auf „Einsatz“.

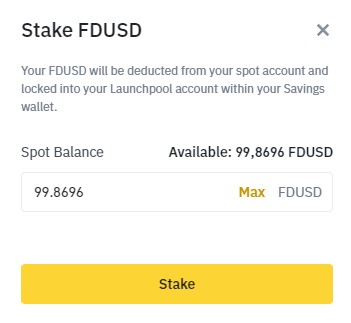

Schritt 3: Abstecken der ausgewählten Kryptowährung

Im nächsten Fenster haben Sie einen klaren Überblick über alle wichtigen Details zum ausgewählten Pool, wie z. B. Gesamtprämien, höchste Stundeneinnahmen, Anzahl der Teilnehmer, Einsatzbeträge und mehr. Darüber hinaus ermöglicht Ihnen diese Plattform, Ihre eigenen Prämien im Auge zu behalten und diese einzusammeln, sobald der Anspruchszeitraum verfügbar ist.

Sie müssen erneut auf „Einsatz“ klicken.

Geben Sie anschließend einfach den gewünschten Einsatzbetrag ein und klicken Sie erneut auf „Einsatz“.

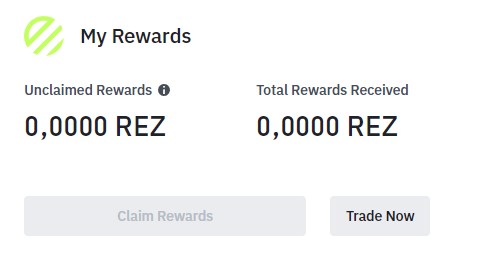

Schritt 4: Fordern Sie Ihre Prämien an, wenn möglich

Ihr Verdienst wird stündlich berechnet. Nachdem genügend Stunden verstrichen sind, finden Sie die gesammelten Prämien im Abschnitt „Meine Prämien“ der Seite. Sie können diese gerne in Anspruch nehmen, beachten Sie jedoch, dass der Handel mit REZ erst nach Einleitung des Listungsprozesses am 30. April zulässig ist.

Das ist ein Wrap

Bei den jüngsten Entwicklungen hat das Renzo-Protokoll aufgrund seiner beeindruckenden Ausweitung innerhalb kurzer Zeit großes Interesse geweckt. Darüber hinaus gehört die Geschichte rund um das Liquid-Restaking zu den faszinierendsten Trends des Jahres 2024. Insbesondere EigenLayer erfreut sich einer steigenden Nutzung und Beliebtheit.

Als Analyst würde ich es so beschreiben: Dieses Protokoll bietet mir eine einfache Lösung, um aus meinen ungenutzten Token Renditen zu generieren. Es ist jedoch wichtig anzuerkennen, dass mit einem solchen Ansatz inhärente Risiken verbunden sind.

Während Renzo Schritte unternimmt, um Ihre Finanzen zu sichern, ist es für jeden Benutzer wichtig, gründliche Recherchen durchzuführen, seine individuelle Risikotoleranz zu bewerten und in Betracht zu ziehen, sich von einem Finanzexperten beraten zu lassen, bevor er Investitionsentscheidungen trifft.

Der obige Beitrag wird von Renzo Protocol bereitgestellt.

Weiterlesen

- Das überraschende Ende des Konklaves hat eine tiefere Bedeutung

- 25 wesentliche Verschwörungstheorie-Filme

- Fragen Sie einen Professor für römische Geschichte: Gab es jemals Haie im Kolosseum?

- Warum Nullflüsse für Spot-Bitcoin-ETFs nicht wirklich wichtig sind

- Leiter der globalen Politik des Stablecoin Issuer Circle zu Biden-Krypto-Richtlinien, -Risiken und -Standards

- „Crypto Mom“ meldet sich zu Wort: Die mutige Vision der US-SEC-Kommissarin Hester Peirce zur Regulierung digitaler Vermögenswerte

- Elle Macpherson, 60, verwandelt Bondi in ihren ganz privaten Laufsteg, während sie auf dem Weg zu einer Signierstunde mit Tracy Grimshaw die Zuschauer in goldenen Hosen verblüfft

- Bitcoin (BTC)-Bullen warten auf Halbierung: Akkumulationsphase signalisiert Anlegervertrauen

- Der Bitcoin-Wertspeicher wird „dezimiert“, sagt Mitbegründer von Tezos

- Krypto-Anfänger sollten diese beiden Token kaufen, um ihr Portfolio anzukurbeln: Bonk & Mpeppe (MPEPE)

2024-04-26 13:11