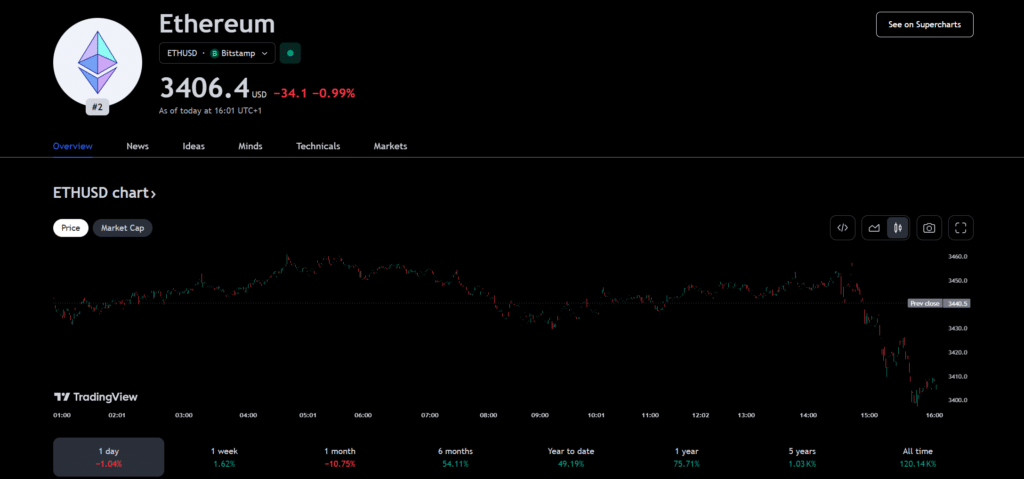

Als erfahrener Analyst glaube ich, dass die Genehmigung von Spot-Ethereum (ETH)-ETFs durch die SEC erhebliche Auswirkungen auf die Ethereum-Preise haben könnte, wodurch sie möglicherweise über 4.000 US-Dollar steigen und sogar den Höchststand von 4.800 US-Dollar erneut testen könnten. Die Beseitigung der Ängste rund um Ethereum und die erhöhte Marktnachfrage institutioneller Anleger würden zu einem positiven Nettoergebnis für die ETH-Befürworter führen.

Als Forscher habe ich die Entwicklungen rund um Ethereum und die mögliche Zulassung von Spot-Ether Exchange-Traded Funds (ETFs) durch die Securities and Exchange Commission (SEC) aufmerksam verfolgt. Basierend auf meiner Analyse sind hier einige Gründe, die darauf hindeuten, dass die Ethereum-Preise in diesem Fall steigen könnten:

Experte Wooding geht davon aus, dass genehmigte Spot-ETFs (Exchange Traded Funds) von Ethereum (ETH) die Leistung von Bitcoin (BTC)-ETFs widerspiegeln und die ETH-Preise auf über 4.000 US-Dollar treiben werden. Man geht davon aus, dass der Genehmigungsprozess für diese Fonds die Bedenken zerstreuen und das Interesse der Anleger an Ethereum deutlich steigern wird.

Finger weg von langweiligen Regierungsdebatten! 😴 Hier gibt's nur heiße Krypto-News und Sarkasmus! 💥😎

👉Bereit für den Spaß? Klick auf "Beitreten"! 📲

Als Forscher, der die potenziellen Preisbewegungen von Ether (ETH) auf der Grundlage des Mittelzuflusses von Spot-Bitcoin-Exchange-Traded-Funds (ETFs) untersucht, glaube ich, dass Ether seinen bisherigen Höchststand von 4.800 US-Dollar erreichen könnte, wenn diese neuen Finanzinstrumente zwischen 10 und 20 anziehen % der Gesamtströme.

Der CEO von SCRYPT erklärte gegenüber crypto.news, dass diese Entwicklung den Zugang zu einem neuen Kundenstamm ermöglichen wird, was zu einem erhöhten Interesse führen und nach der Genehmigung schließlich zu einem Preisanstieg kurz-, mittel- und langfristig führen wird.

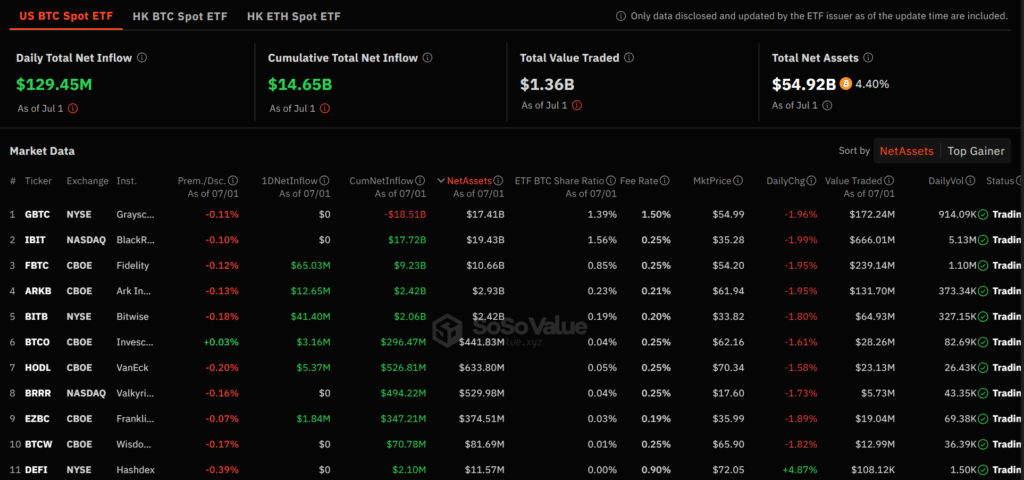

Innerhalb von nur einem halben Jahr nach ihrer Markteinführung haben Bitcoin-Spot-ETFs in Graustufenform ein beeindruckendes verwaltetes Vermögen (AUM) von 35 Milliarden US-Dollar angehäuft. Diese Zahl stimmt mit Woodings Prognosen überein, die auch auf potenzielle Nettozuflüsse von rund 5 Milliarden US-Dollar für Ethereum-Spot-ETFs im gleichen Zeitraum hinweisen, wie aus einem Bericht der Krypto-Börse Gemini hervorgeht.

Kein Einsatz, höhere Rendite

Kritiker haben Fragen zur Notwendigkeit institutioneller Ethereum-ETFs aufgeworfen, und es war eher eine Frage der Zeit als des Ob, dass Beobachter Spot-Ethereum-ETFs akzeptieren würden.

Als Marktanalyst würde ich Bitcoin und Ethereum aus meiner Sicht folgendermaßen beschreiben: Bitcoin wird überwiegend als digitales Äquivalent von Gold betrachtet und dient als Wertspeicher. Andererseits fungiert Ethereum als fortschrittliches Ökosystem, in dem intelligente Verträge den Weg für das Gedeihen dezentraler Anwendungen ebnen. In diesem Markt spielt Ether als liquider Vermögenswert und wesentliches Wirtschaftsinstrument eine entscheidende Rolle.

Als Forscher, der sich mit der Welt der Exchange Traded Funds (ETFs) beschäftigt, bin ich auf ein interessantes Problem in Bezug auf Ethereum (ETH) und ETFs gestoßen, die diese Kryptowährung als Vermögenswert halten. Die Situation ist so, dass diese Fonds große Mengen ruhenden Ethers ansammeln und auf Preiserhöhungen warten, um sie verkaufen zu können. Dieses Phänomen wird noch deutlicher, wenn man bedenkt, dass es bei ETH-Fonds an der vorgeschlagenen Stelle an Absteckungsaktivitäten mangelt.

Laut Wooding könnten ein Rückgang der Verfügbarkeit von Ether-Flüssigkeiten und ein Anstieg der ruhenden ETH mehr Menschen dazu ermutigen, Ether direkt zu investieren. Dies könnte zu höheren Erträgen aus dem On-Chain-Staking führen. Darüber hinaus könnte durch diesen Prozess das beträchtliche Angebot der Spot-Ethereum Trusts (ETFs) erfasst werden.

„Obwohl die von ETFs während der Ruhephase gehaltene ETH zunächst die DeFi-Liquidität verringern könnte, könnten die erweiterte Marktpräsenz und die verstärkte Beteiligung möglicherweise zu einer stärkeren direkten Interaktion beim Staking und DeFi führen und den anfänglichen Effekt ausgleichen“, erklärte Wooding in einem E-Mail-Interview mit crypto.news.

Wann werden wir den Spot Ethereum ETF sehen?

Nach der vorläufigen Genehmigung der SEC für Ethereum (ETH) Spot Exchange Traded Funds (ETFs) vor etwa einem Monat gehen Brancheninsider und Experten davon aus, dass die endgültigen Genehmigungen noch vor dem Ende des dritten Quartals 2024 erteilt werden. Bloomberg-Analyst James Seyffart spekuliert, dass die regulatorische Genehmigung bereits in diesem Monat erfolgen könnte, während SEC-Vorsitzender Gary Gensler angedeutet hat, dass eine Entscheidung bis zum Ende des Sommers getroffen werden soll.

Trotz einer gewissen Unsicherheit nach der Klage der SEC gegen ConsenSys in Bezug auf MetaMask-Wallets und Absteckdienste bleibt Wooding optimistisch, dass die Regulierungsbehörde noch in diesem Monat ihre Genehmigung für einen Spot-ETF auf Ethereum erteilen wird.

Als Krypto-Investor glaube ich, dass die Ablehnung von Ethereum-Fonds möglicherweise den Ruf der SEC als zukunftsorientiert und kompetent im Bereich digitaler Vermögenswerte schädigen könnte. Der CEO von SCRYPT betonte außerdem, dass eine solche Ablehnung einen intensiveren Regulierungsdialog auslösen und später zu verbesserten und ausgefeilteren Vorschlägen führen könnte.

Laut Woodings könnte der Preis von Ethereum vorübergehend sinken, selbst wenn die SEC vorgeschlagene Spot-Ether-ETFs ablehnt. Allerdings ist er hinsichtlich der Wahrscheinlichkeit eines solchen Ergebnisses skeptisch und glaubt, dass ein Marktabschwung nur von kurzer Dauer sein würde. Wooding argumentiert, dass der zugrunde liegende Wert und Nutzen von Ethereum weiterhin robust sind und dass Anleger ihren Fokus wahrscheinlich wieder auf seine technologischen Fortschritte und realen Anwendungen verlagern werden, sobald die ETF-Entscheidung nicht mehr im Rampenlicht steht.

Weiterlesen

- Das überraschende Ende des Konklaves hat eine tiefere Bedeutung

- EUR BRL PROGNOSE

- LEO PROGNOSE. LEO Kryptowährung

- USD HKD PROGNOSE

- EUR HUF PROGNOSE

- EUR CAD PROGNOSE

- GMT PROGNOSE. GMT Kryptowährung

- GMX PROGNOSE. GMX Kryptowährung

- Sabrina Carpenter zieht sich nackt aus und nimmt ein Eisbad, während sie einen Blick hinter die Kulissen ihrer Short n‘ Sweet Tour gewährt

- USD TRY PROGNOSE

2024-07-02 18:39